De la colosal pirámide de deuda de Madoff al «coge el dinero y vete» del clan Ruiz-Mateos

15 sep 2023 . Actualizado a las 12:35 h.La quiebra de FTX, la segunda mayor casa de compraventa de criptomonedas del mundo, no solo ha dejado un agujero de 3.000 millones de euros entre sus 50 mayores inversores, también ha dejado al descubierto las vergüenzas de un sector sin regulación y expuesto, como ocurrió con otros en el pasado, a todo tipo de tropelías financieras. Ya lo dijo su administrador concursal, John J. Ray III, el mismo que liquidó Enron: «Nunca en mi carrera había visto semejante fracaso en el control como ha ocurrido aquí». Y eso que atesora 40 años de experiencia escudriñando las entrañas de las empresas más desastrosas de Estados Unidos.

No importa cuán grande y reputada sea una compañía. En manos equivocadas, son una bomba de relojería.

La historia está repleta de criminales que amasaron fortunas engañando a pensionistas y trabajadores, pero también a grandes inversores y Estados, haciendo tambalear los cimientos de la economía. Estos son los casos más célebres:

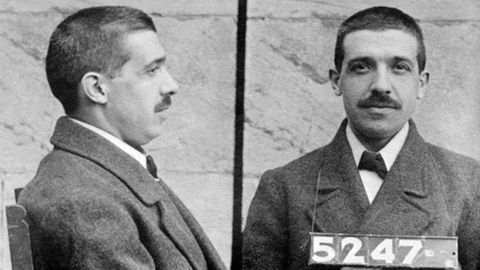

Carlo Ponzi

El padre de los chiringuitos financieros. Cursos de trading, productos de dietética o sellos. Cualquier activo puede servir de excusa para engañar a incautos, atraídos por los elevados porcentajes de rentabilidad que ofrecen las estafas piramidales o «esquemas Ponzi», como se los conoce en honor al famoso delincuente de origen italiano que acuñó esta estafa.

Después de probar suerte con otros negocios ilegales como la falsificación de identidades y contrabando de personas, el señor Ponzi ideó un modelo infalible para hacerse rico de forma rápida y sin tener que arriesgar patrimonio personal. La clave la encontró en los cupones que enviaban los inmigrantes italianos a sus familias. Ponzi creó la empresa Securities Exchange Company, la cual se encargaba de repartirlos, ofreciendo a quienes acudieran con ellos unos beneficios del 50 % en el plazo de 45 días y del 100 % en tres meses.

Con semejantes retornos, la gente se volvió loca por conseguir cupones. Ponzi amasó una fortuna y sin arriesgar un penique. Esa imagen de hombre de negocios exitoso le permitió codearse con la élite política y prodigarse en los medios de comunicación.

El dinero entraba a raudales, pero no era suficiente para poder cubrir a una base de inversores cada día más amplia. La situación llegó a tal punto que, para cumplir con las promesas de beneficio que había hecho a los últimos clientes en sumarse, habría necesitado 160 millones de cupones en circulación, cuando solo había 27.000.

Todo saltó por los aires en 1920. El Estado intervino el negocio, Ponzi dio con sus huesos en la cárcel y su historia se inmortalizó en los libros de economía, donde apenas sí se menciona que en Madrid de mediados del XIX, la hija del literato español Mariano José de Larra, conocida como Doña Baldomera, ya había puesto en marcha este tipo de estafa después del exilio de su marido a Cuba.

Con tres hijos y sin fuente de ingresos, decidió pedir prestada una onza de oro a una amiga, con la promesa de devolverle el doble al cabo de tres meses. Pronto, se empezó a correr la voz por las calles de Madrid y, ante el aluvión de interesados en prestarle oro, Larra fundó la Caja de las Imposiciones. El problema es que, como ocurrió después con Ponzi, no existía negocio o inversión alguna detrás que pudieran justificar esas rentabilidades. Cuando le preguntaban qué garantías había detrás de la Caja, ella reconocía: «¿Garantía?, una sola: tirarse del viaducto». Simplemente recogía el dinero de nuevos inversores y, con él, iba a pagando a los que habían apostado primero. Hasta que se hizo insostenible y huyó con el dinero a Francia, dejando tras de sí un reguero de 5.000 estafados.

Banca Barings

El hundimiento del banco de Isabel II. Sobrevivió a las guerras napoleónicas, a la II Guerra Mundial y la crisis del petróleo, pero el banco Barings no pudo, tras 233 años de historia, con las tretas de un bróker veinteañero, Nick Leeson, responsable de la bancarrota de la entidad financiera más antigua del Reino Unido.

El banco, donde la reina Isabel II de Inglaterra tenía depositados fondos, bajó la persiana y fue vendido por una libra al ING en el año 1995 después de que, de un día para otro, los auditores destaparan un fraude que había dejado sus cuentas con pérdidas de 827 millones de libras (1.400 millones de dólares).

Todo comenzó en 1992, cuando la entidad decidió dejar en manos de Leeson sus inversiones en el mercado asiático. El joven se trasladó a Singapur para operar en los futuros del Nikkei. Al principio le fue bien, hasta que, confiando en su olfato, tomó posiciones más arriesgadas y perdió. En lugar de notificar a Londres, decidió esconder las pérdidas en la cuenta «88888». Nadie se enteró porque sus superiores habían delegado en él todas las labores de inversión, control y análisis de riesgos.

La situación se repitió en otras ocasiones. Lesson llegó a quedarse sin caja, dado el elevado apalancamiento con el que operaba, pero la fortuna le sonrió. Era cuestión de tiempo que se produjese una debacle. Y eso ocurrió en enero de 1995, cuando un terremoto hizo temblar los cimientos de Japón. Las pérdidas humanas y económicas fueron cuantiosas. El Nikkei se hundió, pero Leeson vio una oportunidad única de hacer negocio con la reconstrucción así que apostó todas sus cartas a futuros japoneses, concentrando en sus manos la mitad del valor del mercado asiático. Y perdió. El Banco de Japón (BOJ) intervino días después para anunciar que se haría cargo de los costes de la catástrofe natural. El Nikkei se hundió y Lesson perdió 827 millones de libras de Barings, lo que suponía el doble del capital disponible del banco para operaciones comerciales. El 26 de febrero, la entidad se declaró insolvente y echó el cierre.

Lesson trató de huir de la justicia. Desde Singapur viajó a Malasia, a Tailanda y, finalmente, fue detenido en Alemania ese mismo año.

A pesar de haberse llevado por delante un banco histórico, el joven delincuente dio un giro a su vida. Ahora es conferenciante -recientemente participó en un evento sobre el colapso de FTX-, y dirige su propia compañía de trading, Bull & Bear Capital. Asesora a bancos e instituciones financieras para evitar «lo que hice en los 90»,

Enron

La implosión del gigante energético. Uno de los mayores casos de fraude y estafa de la historia tiene como protagonista al coloso Enron. La compañía estadounidense, fundada por Kenneth Lay en 1985, se llevó por delante 20.000 puestos de trabajo, a una de las mayores auditoras del mundo (Arthur Andersen) y dejó un agujero de 20.000 millones dólares entre sus accionistas cuando el 2 de diciembre del 2001 se declaró en bancarrota.

Hasta esa fecha, su equipo financiero no escatimó esfuerzos en ocultar la gigantesca deuda del grupo (30.000 millones de dólares) y esconder el deterioro de sus activos (un tercio de ellos vinculados a productos financieros derivados que deban pérdidas). Maquillaron las cifras para que nadie se percatara de la situación de insolvencia de la compañía, convirtiendo los gastos en inversiones y los créditos en ingresos. Además, incluyeron en los balances proyectos que ni siquiera se habían llegado cerrar y se les acusó de haber extendido sobornos para conseguir contratos en países africanos y latinoamericanos.

A consecuencia de su colapso, los empleados de Enron no solo perdieron sus puestos de trabajo, también buena parte de sus ahorros porque la compañía les retribuía buena parte de su renta en acciones, que pasaron de valer 90 dólares en el año 2000 a cotizar por debajo del dólar en el 2001. Se estima que las pérdidas entre fondos de jubilación y pensiones ascendieron a 3.200 millones de dólares. Para entonces, los principales altos cargos ejecutivos de Enron y su personal de confianza, conocedores de que la firma se iba a pique, ya habían abandonado el barco, desprendiéndose de acciones y amasando 1.000 millones de dólares.

¿Cómo pudo ocurrir? Jeff Skilling, director general de la compañía, ideó para Enron un modelo de negocio más ambicioso que el de los gasoductos. Quiso convertir la firma en un mercado de valores para el hidrocarburo. Con los años, este modelo se diversificó hasta conseguir poner en manos de la empresa la seguridad energética en buena parte del país.

Lo que escapó a los ojos de los reguladores es que la subida progresiva del valor de la compañía en los años 90, al igual que su popularidad y prestigio, no se correspondía con la realidad: sus inversiones eran, en muchos casos, ruinosas. En un macroproyecto en la India, por ejemplo, llegó a perder 1.000 millones de dólares al no tener en cuenta algo muy simple: los indios no tenían renta suficiente para pagar el suministro. Pero Skilling y su cuadrilla de contables eran expertos en esconder fiascos de esta magnitud. ¿De qué forma?

El director financiero, Andrew Fastow, había creado una intrincada red de centenares de sociedades en el exterior que utilizaba para esconder la monstruosa deuda que acumulaba la compañía y para desviar dinero de operaciones a cuentas personales de la cúpula. También sobornó a analistas, bancos y auditoras para no hacer preguntas sobre las cuentas.

Otro de los métodos para maquillar el libro contable fue la utilización del denominado sistema de valoración a precio de mercado. Esto permitió a Enron incluir en el apartado de beneficios, ganancias potenciales a futuro que, dicho sea de paso, raramente se materializaban. Un ejemplo de ello fue el proyecto de compraventa de banda ancha que puso en marcha con Blockbuster, para vender películas a la carta por internet. Aseguraban tener la tecnología para hacerlo pero, como está ocurriendo más de dos décadas después con el metaverso, el negocio hizo aguas. Eso no evitó que Enron utilizase dicho mecanismo para anotarse 53 millones de dólares en concepto de ingresos con ese proyecto que no generó ni un céntimo.

Los líderes de la compañía no solo arrasaron con los ahorros de sus empleados y con el dinero de los inversores. También llevaron a la miseria a muchas familias californianas a las que utilizaron de rehenes para cuadrar las cuentas trimestrales. Cada vez que Enron necesitaba anotar ingresos extra, se forzaban apagones en el Estado. Hogares, negocios y fábricas se vieron afectados. No solo por la interrupción del suministro de energía sino por el aumento de los precios que estaba forzando la compañía exportando megavatios a otros lugares. Sus ciudadanos tuvieron que aguantar el cinismo de Skilling: «¿Saben qué diferencia al Estado de California del Titanic? Que el Titanic se hundió con las luces encendidas», bromeó en público.

Ese año de crisis energética le costó al Estado californiano 30.000 millones de dólares.

Los principales artífices del fraude fueron condenados a penas de cárcel y se llegó a un acuerdo para restituir 7.200 millones a los accionistas, de una demanda total de 40.000 millones.

WorldCom

El titán con pies de barro. Bajo el mando de Bernard Ebbers, WorldCom se convirtió en la segunda empresa de telecomunicaciones más potente del mundo a finales del siglo XX, con 300 oficinas a lo largo de todo el mundo. Tras absorber a otras pequeñas rivales, el titán estadounidense llegó a estar valorado en 180.000 millones de dólares, pero la chapucera ingeniería contable de la compañía dio con el negocio al traste.

Tras el hundimiento de Enron, las autoridades pusieron el ojo en las cuentas de WorldCom y no hubo que escarbar mucho para detectar las primeras vías de agua a través de una auditoría interna. Su informe determinó que la cúpula había tratado de disfrazar casi 4.000 millones de dólares en gastos en forma de inversiones para poder inflar sus resultados ante los accionistas. Una práctica que se extendió en el tiempo, agravando el problema.

Al salir a la luz estas estratagemas, los inversores huyeron despavoridos, reduciendo casi a cero el valor de las acciones y dejando a la compañía con 75.000 millones de dólares en intereses vencidos de préstamos en el momento de presentar la quiebra en el 2002. La caída se llevó por delante 20.000 puestos de trabajo y supuso la imputación del equipo financiero y el propio Ebbers, quien tres años más tarde fue condenado a 25 años de cárcel por el mayor escándalo corporativo, hasta entonces, de la historia de Estados Unidos. El capital se evaporó por completo y Ebbers cubrió una ínfima parte de las pérdidas con su patrimonio personal (30 millones de dólares).

Bernard Madoff

El mayor estafador de Wall Street. Si la estafa, la codicia y el engaño tuvieran nombre propio, sería el de Bernard Madoff, el financiero que llevó los esquemas Ponzi a otra dimensión. No se encuentra en los anales de la historia un fraude de mayor magnitud que el que orquestó durante dos décadas este lobo de Wall Street. El desfalco, destapado en el año 2008 tras la caída de Lehman Brothers, alcanzó los 65.000 millones de dólares, de los que apenas se recuperaron 14.000. ¿En qué consistió?

Tras trabajar como socorrista y vendedor de aspersores, Madoff comenzó a comercializar acciones. Poco a poco se fue sofisticando y dio el salto a la compraventa electrónica. Fue amasando una pequeña fortuna en los años 70 y 80, ganándose la confianza de políticos, inversores y reguladores. De hecho, participó en la creación de la bolsa de valores NASDAQ, que llegó a presidir.

Envuelto en un aura de rigor y éxito, Madoff fue levantando una inmensa pirámide de inversores, atraídos por las jugosas rentabilidades que ofrecía el brazo inversor de su compañía. Unos retornos que entre 1982 y 1992 alcanzaban un 16 % anual de media. Aun en los peores de momentos de Wall Street, con el S&P500 cayendo casi un 40 %, Madoff seguía ofreciendo rendimientos positivos.

Nadie cuestionó su estrategia inversora hasta el año 1999 cuando el analista financiero Harry Markopolos trató de cuadrar las cuentas. Y estas no salían. ¿Cómo era posible que Madoff siguiera anotando ganancias cuando la bolsa caía? No le llevó mucho tiempo llegar a dos conclusiones: o manejaba información privilegiada o estaba levantando el mayor esquema Ponzi de la historia. El tiempo aclaró que se trataba de la segunda hipótesis. Aunque Markopolos lo denunció ante la Comisión de Bolsa y Valores (SEC) estadounidense, el organismo hizo oídos sordos hasta que los propios hijos de Madoff revelaron a la policía la estafa de su padre, quien les reconoció: «Todo ha sido una gran mentira».

Fue el 10 de diciembre del 2008. Bernie, quien acumulaba una fortuna de 650 millones de dólares, estaba acorralado: miles de inversores llamaban a su puerta reclamando el dinero, pero no había fondos suficientes para pagar a todos porque nunca habían existido. Hasta entonces, había ido remunerando a los clientes con los fondos de los nuevos incautos que caían en su red. Y fueron muchos. Había cola para poder solicitar sus «exclusivos» servicios.

La Comisión Nacional del Mercado de Valores (CNMV) estimó que la estafa de Madoff había dejado un agujero de 3.000 millones en España, con el Banco Santander y grandes fortunas como las de Alicia Koplowitz o Pedro Almodóvar afectadas -parte de su patrimonio estaba depositado en fondos gestionados por el bróker-.

En el año 2009 fue condenado a 150 años de cárcel. Nunca se mostró arrepentido en público: «Todos eran codiciosos, todos querían continuar y yo seguí adelante», reconoció. Culpó a sus víctimas del escándalo, sugiriendo que deberían haber sospechado desde el principio: «¿Cómo puedes estar haciendo un 15 o un 18 % cuando todo el mundo está haciendo menos dinero?». Murió en abril del año pasado.

líbor y euríbor

Cárteles bancarios. Por si la crisis del 2008 se había hecho corta, las principales entidades financieras del mundo estuvieron implicadas en la última década en una serie de escándalos relacionados con la manipulación de los índices de referencia líbor y euríbor, que se utilizan en los préstamos e hipotecas, además de prácticas anticompetitivas como el intercambio de información para fijar precios en el mercado de divisas y excluir a la competencia.

Según atestiguaron las autoridades supervisoras de Europa y Estados Unidos, grandes firmas como el Deutsche Bank, JP Morgan, Bank of America, Citigroup, Société Générale, Royal Bank of Scotland, Credit Suisse, UBS o Barclays participaron en cárteles para distorsionar los precios «afectando a miles y miles de usuarios financieros», según llegó a admitir el excomisario europeo de Competencia, Joaquín Almunia.

Es imposible cuantificar el volumen de beneficios que obtuvieron las entidades de forma irregular. En el 2013, un informe de Morgan Stanley calculaba que los bancos necesitarían unos 18.000 millones de euros para poder hacer frente a multas y compensaciones a afectados.

El largo historial español: disfraces, desfalcos y suicidios

Rumasa y nueva rumasa

La saga interminable de Ruiz-Mateos. Tuvo el imperio más grande de España, un tercio de los bancos del país, más de 700 empresas (entre ellas Loewe y Galerías Preciados), 65.000 empleados y una facturación anual de 2.000 millones de euros. Hasta que el Gobierno de Felipe González, temeroso del riesgo sistémico que suponía para la salud de la economía (el conglomerado concentraba el 2 % de la riqueza anual que generaba España) se lo expropió todo en 1983.

Desde entonces, la historia del hólding de la abeja, Rumasa, y su propietario, José María Ruiz-Mateos, se ha convertido en el escándalo patrio más famoso de la historia de España.

Las esperpénticas manifestaciones públicas del empresario ya fallecido, que no dudaba en enfundarse el disfraz de supermán o preso, según conviniera, funcionaron como combustible para mantener la atención de la sociedad sobre lo que él denominada «el gran expolio». ¿Qué había detrás de sus grotescas apariciones y su agresión al exministro de Economía, Miguel Boyer, al grito de «¡Que te pego, leche!»?

Lo cierto de que Ruiz-Mateos se había afanado en crear un grupo empresarial a base de comprar empresas en problemas, maquillar pérdidas y hacer contabilidad en B. A principios de los años 80 ni siquiera se habían podido auditar las cuentas del hólding. El Banco de España fue incapaz de forzar al empresario a dar información sobre el estado de salud de su imperio y eso precipitó la intervención gubernamental, a cargo del propio Boyer.

A posteriori se supo, gracias a la intervención de los inspectores, que mientras todo se desmoronaba, Ruiz-Mateos había ido vaciando de activos las firmas, dejando un agujero multimillonario que obligó al Estado a reprivatizar lo que aún quedaba en pie.

Mientras tanto, Ruiz-Mateos utilizó el dinero desviado para financiar su candidatura al Parlamento Europeo -salió elegido eurodiputado-, comprar el equipo de fútbol Rayo Vallecano, pagar abogados, ampliar su patrimonio y engrasar la maquinaria para un segundo golpe: Nueva Rumasa.

Esta segunda estafa se urdió a finales de los años 90. A diferencia de su primera aventura empresarial, esta vez Ruiz-Mateos decidió seguir el método de la caja única. En lugar de crear un hólding se dedicó a diseñar un enorme entramado de sociedades radicadas en paraísos fiscales para evitar el escrutinio de Hacienda. Unas empresas avalaban a otras para simular la total solvencia del grupo.

En el 2006, Nueva Rumasa compró la empresa de productos lácteos Clesa y fue sumando a su portafolio hoteles y bodegas. Cuando el Banco Santander se negó a refinanciar la deuda de Nueva Rumasa, el conglomerado de los Ruiz-Mateos optó por otro atajo: la triquiñuela de los pagarés, que lanzaron con campañas publicitarias de televisión en el 2009.

Aunque la CNMV alertó hasta en siete ocasiones de que esos pagarés, que ofrecían rentabilidades de entre el 8 y el 12 %, no estaban garantizados, más de 5.000 familias decidieron invertir parte o la totalidad de sus ahorros en Nueva Rumasa, que por entonces acumulaba una deuda de 557 millones de euros y la mayoría de sus empresas estaban en quiebra técnica. La familia, que nadaba en la abundancia, tenía hipotecas por pagar de hasta 18 millones.

En lugar de declarar la insolvencia de las firmas, el clan siguió adelante con la farsa, visitando fábricas y convenciendo a sus cerca de 10.000 empleados de que valía la pena invertir en el futuro del grupo, que logró recaudar en solo seis meses 70 millones de euros. Cuando la situación se hizo insostenible, Ruiz-Mateos se deshizo de la empresa (2011), que ya acumulaba 200 sociedades y 600 millones en deudas. Por entonces, todavía no se había terminado de liquidar Rumasa (los últimos activos se vendieron en el 2015).

¿A dónde se fue el dinero de los pequeños inversores y proveedores del grupo? Nunca se ha sabido dónde escondieron los fondos. ¿Suiza, Belice, un convento? Se especula con muchas hipótesis. Lo único cierto es que la justicia decretó el embargo a la familia de unos 220 inmuebles, fincas y vehículos de alta gama. Pero nunca se llegó a ejecutar, por eso los vástagos de Ruiz-Mateos siguieron con su tren de vida después de bajar la persiana y huir con el dinero.

A pesar de la larga lista de juicios pendientes, que todavía afrontan los hijos de Ruiz-Mateos, quienes fueron encarcelados por estafa, su avaricia no se apaciguó. En el 2013 se supo que la UDEF andaba tras la pista de Rumasa III, el nuevo chiringuito que habría levantado el clan comprando locales de hostelería y hasta constructoras en Madrid, para mantener activa la máquina de hacer dinero. Los negocios, sospechaban los investigadores, se habían puesto a nombre de gente cercana a la familia para que Hacienda no les embargara el patrimonio.

banesto

El fin de los días de gloria de Mario Conde. Muchos españoles creyeron el 28 de diciembre de 1993 que todo se trataba de una broma por el Día de los Santos Inocentes: el Banco de España anunciaba que intervenía Banesto, una de las mayores entidades bancarias del país, con siete millones de clientes y medio millón de accionistas. Lo que nadie sabía es que, a esas alturas, su presidente, Mario Conde, y sus consejeros, habían dejado un agujero patrimonial en la entidad de 3.636 millones de euros.

Su rescate costó a los contribuyentes 1.202 millones de euros -nada comparado con el rescate de las cajas en la última crisis financiera, que exigió operaciones de recapitalización de casi 65.700 millones irrecuperables-.

Banesto acabó siendo absorbido por el Santander por casi 1.900 millones de euros y supuso el fin de la carrera en las finanzas de Mario Conde (Tui, 1948), que hasta entonces era el ejemplo vivo en España del empresario de éxito, al liderar Banesto con solo 38 años.

El 31 de marzo del 2001 la Audiencia Nacional lo condenó a catorce años por estafa y apropiación indebida, exigiéndole la devolución del dinero desfalcado, pero un año después el Tribunal Supremo aumentó el castigo hasta los 20 años. Conde no llegó a cumplir ni la mitad de la condena.

Treinta años después del escándalo, el exbanquero todavía debe 7,8 millones de euros a Hacienda y es un asiduo en la lista anual de morosos de España.

Fórum Filatélico y Afinsa

El timo del sello. Casi 300.000 españoles (20.000 gallegos) fueron víctimas de lo que la justicia llegó a denominar el «paradigma de las estafas piramidales»: los sellos de Fórum Filatélico y Afinsa.

Detrás de estas entidades, que llevaban operando décadas, se escondía un complejo entramado de sociedades instrumentales que se utilizaban para simular la compraventa y aumento del valor del paquete de sellos con los que Fórum y Afinsa ofrecían rentabilidades el triple de altas que los bancos.

Las campañas publicitarias, premios, patrocinios y la falta de supervisión de las autoridades públicas favorecieron la imagen de solvencia que aparentaban tener las compañías. Y eso hizo que muchos clientes invitaran a familiares y amigos a invertir en sus sellos, ampliando la base de la pirámide con la que se retribuía a la cúpula. Esta disponía de otra red de sociedades a través de las cuales desviaban el dinero para fines personales.

Algunas asociaciones como OCU advirtieron antes del colapso de los riesgos de invertir en Fórum Filatélico y Afinsa. Habían cotejado el supuesto valor de los sellos que comercializaban con peritos del sector y constataron que apenas valían un 16 % de lo que las compañías publicitaban y el retorno en la venta apenas sería del 5 %.

Ambas entidades fueron intervenidas en mayo del 2006, con un agujero que ascendía ya a los casi 4.000 millones de euros. Sus responsables fueron condenados a penas de cárcel por estafa, blanqueo de capitales, insolvencia punible y administración desleal, como es el caso del presidente de Fórum Filatélico, Francisco Briones, quien además tiene que abonar una multa de 49,7 millones de euros, según dictaminó en el 2020 el Tribunal Supremo.

Dieciséis años después de la intervención judicial, solo se ha podido recuperar en torno al 15 o 20 % de las inversiones de los afectados, quienes arrastran todavía problemas psicológicos y dramas personales por el dinero que perdieron.

javier biosca

Javier Biosca, el mayor estafador cripto de España. El sueño de Javier Biosca de convertirse en un gurú de las criptomonedas terminó hecho trizas el pasado 22 de noviembre, cuando decidió arrojarse desde un balcón del hotel Ona Valle Romano, en Estepona.

Para entonces, la Audiencia Nacional ya lo había acusado de cometer un fraude de 815 millones de euros. Entre sus víctimas no solo se contaban amigos y jóvenes ansiosos por amasar fortunas de forma fácil y rápida, también debía dinero a empresarios y mafias, que contrataron sus servicios de inversión, atraídos por las rentabilidades de hasta el 25 % semanales que llegó a ofrecer desde que echó a rodar su empresa Algorithms Group en el 2019.

Para impresionar a sus clientes, no dudó en utilizar el capital para comprar una gigantesca mansión en Marbella, montar fiestas, alquilar coches de lujo y contratar guardaespaldas. Todo se derrumbó en el 2020, cuando dejó de pagar a sus clientes y se destapó la estafa.